保険料について

(1)保険料の決まり方

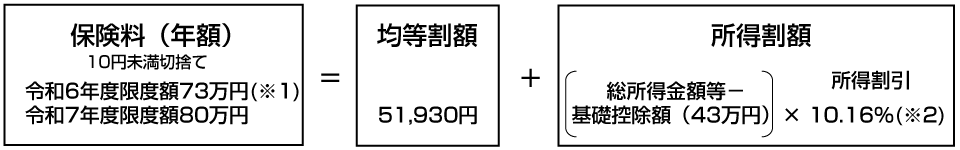

保険料は、被保険者が等しく負担する「均等割額(応益分)」と被保険者の前年の所得に応じて決まる「所得割額(応能分)」の合計となり、個人単位で計算されます。

(※1)障がい認定による加入者を除く令和6年度に新たに75歳に到達する方は、限度額80万円です。

(※2)旧ただし書き所得58万円以下の方は、令和6年度に限り所得割率9.42%です。

※上記の額は、令和6・7年度の保険料率です。

(保険料率は2年ごとに見直され、県内は統一の保険料率となります。)

※総所得金額等は、前年の総所得金額及び退職所得以外の分離課税の所得金額も、総所得金額等に含まれます。また、社会保険料控除等の各種控除前の金額です。

※年度の途中で被保険者の資格を取得したときや喪失したときは、月割りで計算した保険料になります。

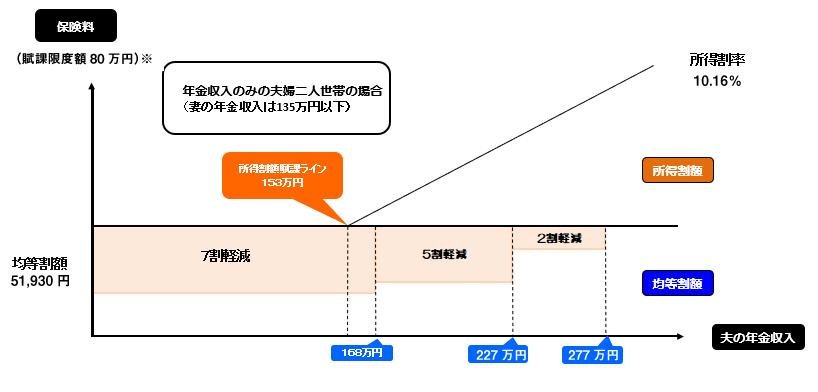

(2)保険料軽減

世帯の所得状況に応じて下記のとおり均等割額が軽減されます。

均等割額の軽減

| 対象者の所得要件 (世帯主及び世帯の被保険者全員の 軽減判定所得の合計額) |

軽減割合 | |

|---|---|---|

| 43万円+10万円×(★給与・年金所得者の数-1)以下 | 7割 | |

| 43万円+29.5万円×(世帯の被保険者数)+10万円×(★給与・年金所得者の数-1)以下 | 5割 | |

| 43万円+54.5万円×(世帯の被保険者数)+10万円×(★給与・年金所得者の数-1)以下 | 2割 | |

★給与・年金所得者の数とは、以下のいずれかの条件を満たす者です。

・給与収入(専従者給与収入を除く)が55万円を超える

・65歳未満かつ公的年金等収入額が60万円を超える

・65歳以上かつ公的年金等収入額が125万円を超える

※軽減判定は4月1日(4月2日以降新たに加入した場合は加入した日)の世帯状況で行います。

※世帯主が被保険者でない場合でも、世帯主の所得は軽減を判定する対象となります。

※65歳以上の公的年金受給者は、軽減判定の際に限り、総所得金額等から年金所得の範囲内で最大15万円が控除されます。

※軽減判定時の総所得金額等では、専従者控除、土地・建物等の譲渡所得の特別控除は適用されません。

※所得の申告をされていない方については、基準に該当するかどうか不明のため、軽減が適用されません。

※令和5年度末日までに被保険者の資格を取得している方と、資格取得日にかからわず障害認定による後期高齢者医療保険加入者は、令和6年度に限り賦課限度額73万円です。

(3)被用者保険の被扶養者だった方の軽減

後期高齢者医療制度に加入する前日に、会社の健康保険などの被用者保険の被扶養者だった方(国民健康保険、国民健康保険組合は除く)は、所得割額の負担はなく、加入から2年を経過する月まで均等割額が5割軽減されます。ただし、世帯(世帯主と被保険者)の所得が低い方は、上記「(2)保険料軽減」のとおり所得に応じた均等割額の軽減が受けられます。

保険料試算パターン例【令和6年度】

単身世帯公的年金収入のみの場合

| 公的年金収入額 | 150万円 | 160万円 | 180万円 | 200万円 | 300万円 |

|---|---|---|---|---|---|

| 均等割額軽減 | 7割軽減 | 7割軽減 | 5割軽減 | 2割軽減 | 軽減なし |

| 均等割額 | 15,579円 | 15,579円 | 25,965円 | 41,644円 | 51,930円 |

| 所得割額 | 0円 | 6,594円 | 25,434円 | 44,274円 | 149,352円 |

| 年間保険料 | 15,570円 | 22,170円 | 51,390円 | 85,810円 | 201,280円 |

※均等割額・所得割額はそれぞれ1円未満切捨て

※年額保険料は10円未満切捨て

被保険者が世帯に2名の場合

| 被保険者世帯主 | 公的年金収入 | 200万円 |

| 被保険者配偶者 | 公的年金収入 | 135万円 |

| 公的年金収入額 | 世帯主 200万円 |

配偶者 135万円 |

|---|---|---|

| 均等割額軽減 | 5割軽減 | 5割軽減 |

| 均等割額 | 25,965円 | 25,965円 |

| 所得割額 | 44,274円 | 0円 |

| 年間保険料 |

70,230円 |

25,960円 |

被保険者以外が世帯主の場合

| 子(世帯主) | 給与収入 | 400万円 |

| 被保険者 | 公的年金収入 | 150万円 |

| 被保険者 150万円 |

子(世帯主) 400万円 |

|

|---|---|---|

| 軽減判定 | 軽減なし | ----------- |

| 均等割額 | 51,930円 | ----------- |

| 所得割額 | 0円 | ----------- |

| 年間保険料 |

51,930円 |

----------- |

※均等割額の軽減判定については、同一世帯内の被保険者及び世帯主の総所得金額等をもとに判定を行います。

保険料の納付について

年間の保険料額は、毎年7月に市町から発送される保険料額決定通知書でお知らせします。保険料の徴収は、お住まいの市町が行います。徴収方法には 「特別徴収」と「普通徴収」の2種類があり、それぞれ次のとおりとなります。

特別徴収(年金天引き)

天引きの対象となる年金を年額18万円以上受給している方で、介護保険料と合わせた保険料額が天引き対象年金額の2分の1を超えない場合、保険料を天引きします。

※天引きの対象となる年金を複数受給している場合、優先順位が最も高い年金のみで天引きの判定がなされます。そのため、受給している年金の総額が年額18万円以上の場合でも年金天引きにならない場合があります。

※天引きの条件に該当しても、新たに被保険者となる方や住所を異動した方は一定期間普通徴収となる場合があります。

普通徴収

特別徴収以外の方は、納付書又は口座振替などの方法で納めていただきます。

口座振替の手続きなど、詳しくは、お住まいの市町へお問い合わせください。国民健康保険料(税)を口座振替で納めていた場合でも、あらためて手続きが必要になります。

【年金天引きから口座振替に変更できます】

年金天引きの対象となる方でも、申し出により各市町が認めた場合、口座振替による納付に変更できます。変更を希望される方は、お住まいの市町の担当窓口へお申し出ください。